Il est probable que son contenu ne soit plus à jour.

Partager la publication "2021 Nouvelle réforme SURFI vers RUBA (Reporting Unifié des Banques & Assimilés)"

Un timing serré mais réalisable pour les déclarants

Avec un calendrier intense pour les déclarants et les éditeurs du marché (SOPRA, Invoke, WKFS, …), cette réforme est prévue d’être appliquée sur l’arrêté du 31.12.2020 avec une date de déclaration en janvier ou février 2021 qui reste à définir. Toutefois, quelques points restent encore en discussion avec les déclarants, notamment sur les seuils déclaratifs et certaines ventilations des actions et de l’immobilier, mais l’essentiel des impacts sont désormais connus.

Toujours plus de datas

A la demande des déclarants et dans la ligne directrice opérée depuis près de 15 ans de la BCE et des banques centrales, on en profite pour réduire quelques redondances d’information, notamment suite à la mise en place de la déclaration Anacredit qui a demandé des importantes évolutions sur la fiabilisation et l’exhaustivité des données crédit et qui fut très gourmande en terme de datas.

Toutefois, malgré cet effort de rationalisation, les nouvelles demandes viennent une fois encore alourdir le stock de données et attributs référentiels à administrer afin d’alimenter près de 1.800 cellules supplémentaires.

Afin d’uniformiser ses sources d’information et les rendre plus fiables pour l’ensemble de son dispositif déclaratif, il vous faudra vous résoudre à vous mettre en ordre de marche pour absorber ces nouveautés dans son SI Finance & Risques.

Ainsi, les changements sur les états existants se traduisent par de nouvelles lignes, de nouvelles colonnes, et de nouvelles cellules jusqu’alors grisées ou noircies :

- les classiques tableaux M_SITMENS, SITUATION, Clients RE et NR sont enrichis avec des détails sur les dépôts, l’immobilier, les ICNE et la Titrisation ;

- les tableaux Titres sont davantage ventilés sur les Actions ;

- et l’analyse sur les flux avec les sociétés d’assurance se fait plus fine sur M_CLIENRE, M_CLIENnR CLIENT_RE, CLIENT_nR M_PENLIVR, PENS_LIVR, TITRE_PTF, M_CESSCRE, et M_CREANCE

Une nouvelle observation monétaire BCE : le Notional Cash pooling

Alors que la liquidité des banques est sous forte surveillance de l’EBA et l’ACPR au travers du dispositif COREP et des reporting LCR et NSFR, la BCE souhaite toujours plus de transparence afin de connaitre la répartition et les ventilations des services de Cash pooling notionnel des banques.

Ce service bancaire NCP permet de centraliser la gestion des flux issus de plusieurs filiales d’un même groupe et de compenser des soldes bancaires débiteurs et créditeurs à la fois en EURO mais également en devise. Cette compensation (ou netting) est réalisée via un compte « virtuel » qui permet le calcul des intérêts. Si cette pratique simplifie grandement la gestion de trésorerie des entreprises, elle intègre une part d’opacité liée au système de netting des soldes qui se fait sans flux de cash, alors que les macro calculs de masses monétaires en sont dépendants.

Cela explique cette volonté de la BCE de mettre en place ce nouveau tableau, le M_CASHPLG, qui sera créé avec une nouvelle taxonomie associée, pour apporter au régulateur une meilleure transparence de ces flux « virtuels ». À terme cela permet de compléter la vue des PCP – Physical Cash pooling déjà collectés dans les états monétaires & afin d’apporter un cadre complet à la BCE.

La remise de ce tableau se fera mensuellement, toutefois le seuil de déclenchement de l’assujettissement est encore en discussion avec les déclarants.

Vers une révolution des données connectées

Alors le durcissement actuel de la réglementation bancaire est de plus en plus pressant sur le SI bancaire et les bases de données risques-finances-flux, la production des métriques et des statistiques de flux nécessite désormais du data lineage avec une piste d’audit ascendante/descendante, connectée et dynamique.

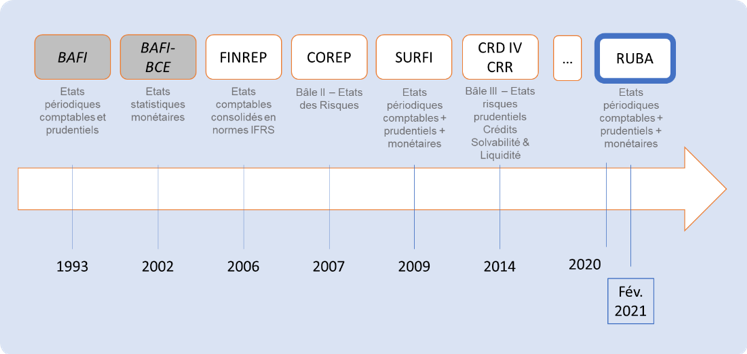

Venez découvrir cette réforme SURFI-RUBA 2021 qui s’inscrit dans le regroupement européen des états financiers des banques, afin de mieux vous confrontez aux nouvelles données et savoir comment mettre en place ces nouvelles notions dans votre Système d’information.

|

Lionel a à cœur de faciliter la communication et l’intégration de projets réglementaires de place (SEPA, RWA crédit ALM FORBEARENCE, DSP2, ratios bâlois, BCBS239, ANACREDIT, Fatca, CRS, CRT, GDPR RGPD,..) pour les besoins de transformation des départements opérationnels-métiers en coordination avec les services informatiques. Former, organiser, piloter, implémenter, optimiser, migrer, faire évoluer les Systèmes d’Informations des banques et des entreprises. Utiliser les outils BI (QlicView, Tableau, BusinessObject, Power BI) pour permettre un audit, un reporting financier ou réglementaire. Fort de cette expertise , Lionel transmet son expertise auprès des collaborateurs chargés de reportings règlementaires, partageant ainsi son retour d’expérience. |

Lionel Andreu

Lionel Andreu