Partager la publication "Trésorerie, CAF, cash-flow… Pour mieux comprendre ces concepts"

Article mis à jour le 10 mars 2021

La trésorerie nette

La trésorerie dans le bilan

La trésorerie nette d’une entreprise peut d’abord être analysée de manière statique, à un moment donné, généralement grâce au bilan à la clôture de l’exercice. Dans ce cas, l’analyse ne porte pas sur la manière dont s’est constituée ou a été utilisée la trésorerie au cours d’une période, mais sur le montant de trésorerie qu’elle détient.

En première approche, on peut prendre connaissance de son montant simplement en observant, à l’actif du bilan, le montant des disponibilités (solde des comptes banques et caisses).

Évidemment, l’objectif d’une entreprise n’est pas d’avoir la trésorerie la plus importante possible à la clôture d’un exercice. Une trésorerie nette largement positive ne signifie en aucun cas qu’une entreprise est rentable et pérenne. Néanmoins, son importance permet de rassurer les différents financeurs et surtout les non-initiés en analyse financière. Il n’est ainsi pas rare de rencontrer des sociétés qui « oublient » de payer leurs fournisseurs pour les échéances de fin décembre, simplement pour faire apparaître une trésorerie plus élevée au bilan.

La trésorerie nette dans le bilan fonctionnel

Pour avoir une idée plus précise de cette trésorerie, on détermine généralement le montant de la trésorerie nette à partir du bilan fonctionnel du plan comptable général. A partir de ce dernier, il est possible de calculer les 3 indicateurs habituels de l’analyse du bilan : le fonds de roulement (FDR), le besoin en fonds de roulement (BFR) et la trésorerie nette.

Du fait du jeu d’imbrication des masses du bilan, il existe deux façons de calculer la trésorerie nette.

1ère méthode : Trésorerie nette = Trésorerie active – Trésorerie passive

Il s’agit de la méthode de calcul la plus directe. La trésorerie active comprend les disponibilités. Parfois, on y ajoute les valeurs mobilières de placement (VMP) ou titres, lorsqu’ils peuvent être vendus rapidement. On considère alors que les VMP sont de la quasi-trésorerie.

La trésorerie passive correspond aux concours bancaires courants et aux soldes débiteurs de banque (appelés également « découverts »).

2nde méthode : Trésorerie nette = FDR – BFR

Nous rappelons que le fonds de roulement (FDR) correspond à l’excédent de financement des immobilisations de l’entreprise par les capitaux permanents. Le besoin en fonds de roulement (BFR) représente la trésorerie d’avance nécessaire permettant de tenir entre les décaissements nécessaires au cycle d’exploitation (ex : achat de matières premières) et l’encaissement du chiffre d’affaires correspondant.

Cette seconde méthode met en lumière l’importance du bon dimensionnement entre le FDR et le BFR pour obtenir une trésorerie équilibrée.

Ainsi, lorsque le FDR est supérieur au BFR, l’entreprise dégage une trésorerie nette positive.

Lorsque le FDR est inférieur au BFR, l’entreprise dégage une trésorerie nette négative.

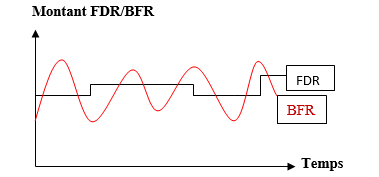

L’horizon temporel est important. Le BFR varie quotidiennement (stocks, créances, dettes), le FDR (immobilisations, emprunts, capitaux propres) est beaucoup plus stable. Une trésorerie gérée au plus juste peut donc se retrouver alternativement positive et négative.

Montant FDR/BFR

Pour éviter des charges financières trop élevées à cause de découverts trop réguliers et importants, il est couramment admis que le FDR doit couvrir au moins les ¾ du BFR.

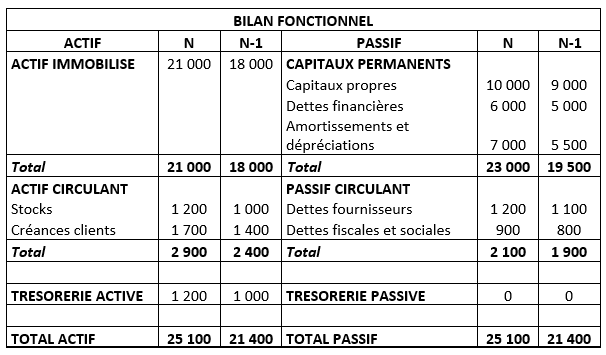

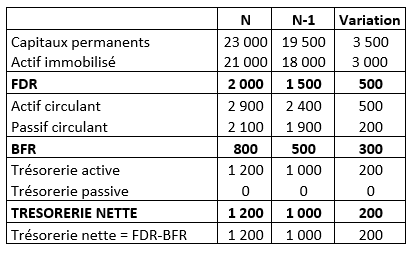

Exemple : bilan fonctionnel de la société Livris au 31/12/N et N-1 (en milliers €)

Calcul du BFR, du FDR et de la trésorerie nette :

La capacité d’autofinancement

L’intérêt de la CAF

La capacité d’autofinancement est un indicateur très souvent calculé en France. Le tableau de financement du PCG la mentionne en première position dans les ressources de l’entreprise.

La capacité d’autofinancement (CAF) peut se définir comme la trésorerie potentielle dégagée par l’activité de l’entreprise au cours de l’exercice. La trésorerie n’est ainsi plus observée comme une donnée comptable à la date du bilan mais comme un flux continu que l’entreprise a réussi à générer au cours d’une année.

L’intérêt de cet indicateur est de retraiter le résultat net de l’exercice en trésorerie potentielle dégagée en faisant abstraction des produits et charges issus de la sortie d’une immobilisation. La CAF est un indicateur très pratique pour communiquer sur les performances d’une entreprise. Il est plus facile d’évoquer auprès d’un non-initié à la finance, le « cash » dégagé au cours de l’année que la notion plus technique de rentabilité.

Précisons néanmoins que la CAF ne constitue qu’une trésorerie potentielle et non réelle. Elle ne tient pas compte des décalages de paiement avec les clients et fournisseurs.

La CAF est au final la trésorerie que l’on trouverait à la clôture de l’exercice :

- si au début de l’année comptable, le montant de la trésorerie était égal à 0

- et si l’ensemble des recettes étaient encaissées immédiatement et les dépenses payées immédiatement

- et si au cours de l’année on ne constate ni investissement, ni cession d’immobilisation, ni mouvement d’emprunt.

Le calcul de la CAF

On peut citer 3 méthodes pour calculer la CAF.

1ère méthode : CAF = produits encaissables – charges décaissables

Cette méthode s’inspire directement de la définition de la CAF. Mais elle n’est pas pratique pour les calculs.

2ème méthode (méthode soustractive) : CAF = EBE + Autres produits encaissables – Autres charges décaissables

Le calcul est dans ce cas réalisé à partir d’un des soldes intermédiaires de gestion (SIG), l’EBE (excédent brut d’exploitation).

3ème méthode (méthode additive)

C’est la méthode la plus utilisée. La CAF est directement calculée à partir du résultat net. L’opération consiste à extraire du résultat les produits non encaissables et les charges non décaissables comme les dotations et les reprises ainsi que les postes liés aux cessions d’immobilisations.

Capacité d’autofinancent =

Résultat de l’exercice + Dotations (comptes 68) – Reprises (comptes 78)

+ Valeur Comptable des Éléments d’actif cédés (compte 675)

– Produit de cession des éléments d’actif (compte 775)

– Quote-part des subventions d’investissement virée au compte de résultats (compte 777)

Selon les analyses financières classiques, la CAF dégagée par l’entreprise va lui permettre d’investir.

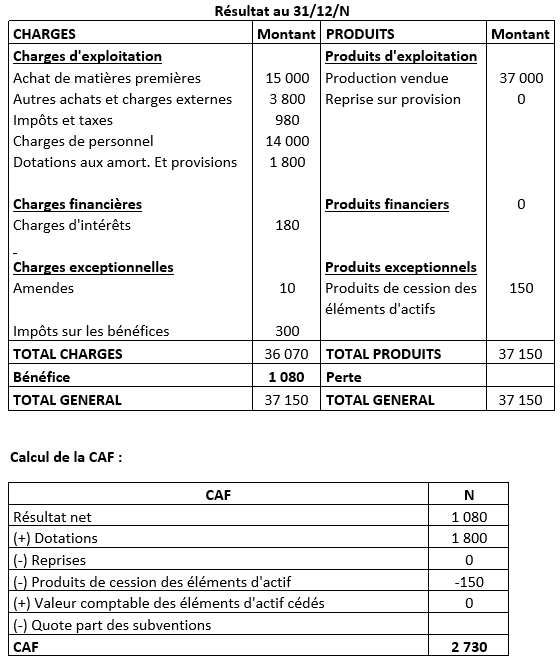

Exemple : résultat de la société Livris au 31/12/N (en milliers €)

Votre formation sur ce thème

BIEN GÉRER SA TRÉSORERIE AU QUOTIDIEN

2 jours – À distance ou en présentiel

- Mettre en oeuvre les techniques et principaux leviers permettant de réguler et d’améliorer la trésorerie au quotidien

- Élaborer un budget de trésorerie équilibré

- Choisir efficacement entre différents placements, arbitrer entre emprunts/placements et rentabilité/sécurité

Le cash flow

La notion de cash flow

La CAF que nous venons d’évoquer ci-dessus, n’est pas la trésorerie réellement dégagée au cours de l’année. Elle ne tient pas compte des décalages de trésorerie induits par les délais de paiement consentis aux clients et des délais obtenus des fournisseurs.

Mathématiquement, ces décalages issus du cycle d’exploitation correspondent à la variation du BFR (besoin en fonds de roulement)

La notion de cash flow correspond justement au flux de trésorerie réellement dégagé au cours d’une période. C’est un indicateur qui intéresse directement les investisseurs car la valeur d’une société dépend justement des flux de trésorerie prévisionnels qu’elle est en mesure de réaliser.

Dans les rapports et reportings financiers, on rencontre régulièrement la notion de cash-flow from operations (flux de trésorerie opérationnels) et le free cash flow (flux de trésorerie disponible).

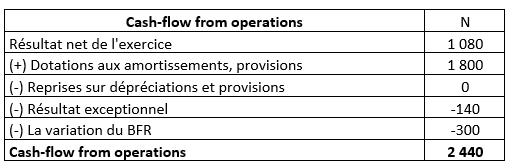

Cash-flow from operations

Le cash-flow from operations correspond au flux de trésorerie opérationnel dégagé au cours d’une période. C’est un indicateur présent dans les comptes annuels en normes US GAAP et IFRS notamment. C’est l’un des indicateurs principal du tableau de flux de trésorerie.

La force de cet indicateur, c’est qu’il est basé sur une notion simple, la trésorerie, et qu’il permet la synthèse entre :

- la mesure de la rentabilité (il est calculé à partir du résultat net)

- et la capacité de l’entreprise à optimiser son cycle d’exploitation (délais de paiement clients et fournisseurs optimisés et bonne gestion des stocks).

Formule :

Cash-flow from operations = Résultat net de l’exercice

+ Dotations aux amortissements, dépréciations et provisions

– Reprises sur dépréciations et provisions

– Résultat exceptionnel

– La variation du besoin en fonds de roulement (∆ BFR)

La variation du BFR permet de tenir compte des décalages de trésorerie issu du cycle d’exploitation.

Elle est obtenue à partir de la formule suivante :

∆ BFR = BFR année N – BFR année N-1

∆ BFR = (Stocks N + Créances court terme N – Dettes court terme N) – (Stocks N-1 + Créances court terme N-1 – Dettes court terme N-1)

On remarque que la première partie de la formule (Résultat net + dotations – reprises – résultat exceptionnel) est quasiment équivalente à la notion de capacité d’autofinancement (CAF). On peut donc, à titre de simplification, également utiliser la formule suivante :

Cash-flow from operations = CAF – ∆ BFR

Au final, on peut synthétiser tous ces indicateurs de la manière suivante :

- le résultat net représente la rentabilité, le profit réalisé au cours de la période

- la CAF représente la trésorerie potentielle (sans prise en compte des délais de paiement)

- le cash-flow from operations représente le flux de trésorerie réelle.

Reprise de l’exemple de la société Livris :

A partir de la CAF, on aurait trouvé un résultat proche : 2.730 – 300 = 2.430.

Le bénéfice de la société Livris s’élève à 1.080, la trésorerie potentielle correspondante à 2.730 et le cash réel (avec prise en compte des délais de paiement), 2.440.

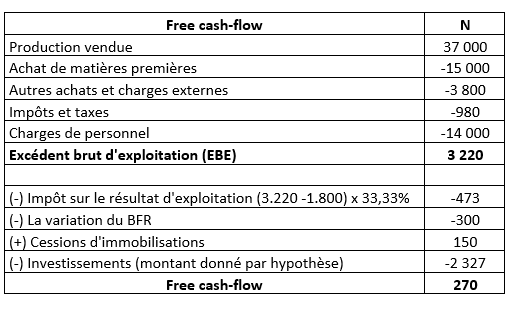

Le free cash-flow

Le free cash-flow ou flux de trésorerie disponible est également un indicateur très présent dans l’analyse financière. A la différence du cash-flow from operations, il intègre la politique d’investissement et de désinvestissement de l’entreprise. Le free cash-flow est donc le flux de trésorerie dégagé au cours d’une période qu’il reste après les investissements nets des cessions d’immobilisations. Il va permettre ainsi de rembourser les prêteurs et de rémunérer les investisseurs (dividendes).

Free cash-flow =

Excédent brut d’exploitation (EBE)

– Impôt sur le résultat d’exploitation

– Variation du besoin en fonds de roulement (∆ BFR)

+ Cessions d’immobilisations

– Investissements

L’EBE corrigé de l’impôt est une notion proche de la CAF. Contrairement à l’EBE, la CAF tient compte du résultat financier (hors dotations et reprises financières).

A titre de simplification on peut donc utiliser la formule suivante :

Free cash-flow = Cash-flow from operations – investissements nets des désinvestissements

Reprise de l’exemple de la société Livris :

Article très bien expliqué et enrichi d’exemple. Parfait pour moi, j’ai enfin compris la différence entre les 3 !

J’aurais quelques questions cependant. Pourriez-vous m’expliquer la différence entre l’excédent de trésorerie d’exploitation (EBE – Variation BFR d’exploitation) et le flux de trésorerie d’exploitation (cash flow from operations que l’on peut calculer ainsi : CAF – Variation du BFR d’exploitation).

Je comprends la différence de formule, mais pas la différence de terme, ni la différence de l’utilité entre donc l’ETE et le flux de trésorerie d’exploitation.

Également, j’aimerais continuer à apprendre la finance d’entreprise sur internet. Selon vous, par quelles autre notions devrais-je compléter mon étude ? (J’ai déjà étudié le bilan fonctionnel, les SIG, les ratios financiers, et maintenant je connais la différence et le calcul de la CAF et du Cash flow from operations). Je pensais compléter ça par le tableau de financement et les deux types d’évaluation d’entreprise (DCF et Actif Net).

Merci d’avance et bonne journée,

Jean-Luc

je pense qu’il te sera utile d’étudier:

– la notion de l’effet de levier

– le choix d’investissements

la difference entre l’excedent de tresorerie et le flux de tresorerie et CAF et BFR ET la variation de besoin en roulement

Mr NZINGA WILLY

Bonjour

votre investissement est composé:

– des immobilisations

– du BFR que vous apportez pour commencer votre activité

Votre EBE varie d’une année à l’autre en fonction du niveau d’activité

exemple:

1- si vous augmentez votre chiffre d’affaires, les achats augmenterons aussi et les autres charges (externes) suivront la tendance.

en conséquence, le cash à ce niveau est le résultat EBE diminué du complément d’investissement (variation BFR).

2- dans le cas contraire, baisse d’activité, vous récupérez votre investissement cash

Article très instructif

Merci pour cet article ! Je suis preneur d’exemples concrets notamment sur les analyses financières : balance, écritures après inventaires extra-comptable et les états financiers des trois années, tableau d’amortissement et tableaux de réévaluation. Mr NZINGA WILLY

Bonjour,

J’ai besoin d’une petite précision concernant le free cash flow : Dans le cas d’un financement par emprunt, doit-on mettre le remboursement du capital emprunté en négatif ?

Bref comment intégrez-vous cela ?

Merci par avance

Franchement félicitations pour ce cours très simplement expliqué, très propre merci beaucoup.

Bonsoir je voulais savoir comment on calcul les flux de liquidités d’un projet à mettre en oeuvre tout en connaissant le taux de rendement existant sur les activités de l’entreprise. Merci

merci d’avantage mais concernant le tableau de flux de tresorerie , comment on calcul la variation de trésorerie lorsque les VMP sont considérés comme de SICAV et que les disponibilités sont aussi des compte à vue?

Si on calcul les cash de plusieurs années à quelle annee mettons nous la variation du BFR?

Souvent Cash flow= résultats net+valeur résiduelle+amortissement . trouver dans certains documents…je demande si c’est juste ????

Je suis très content parce-que vous m’avez aidé à comprendre la différence entre Cash flow, et la capacité d’autofinancement