Partager la publication "Populations qualifiées de « vulnérables » et pratiques commerciales"

Qu’est-ce que la vulnérabilité ?

Selon le Larousse, être vulnérable est : « pouvoir servir de cible facile aux attaques d’un ennemi » ou encore « qui par ses insuffisances, ses imperfections peut donner prise à des attaques ».

Le Pôle commun ACPR – AMF propose quant à lui sa propre définition de la vulnérabilité, applicable aux secteurs financier, assurantiel et bancaire.

« Peut être considéré comme vulnérable toute personne qui, du fait de sa situation personnelle conjoncturelle ou durable, ou de pratiques commerciales déloyales, est dans l’incapacité de faire face sereinement à ses problématiques financières, de protéger ses intérêts et de bénéficier d’un choix de produits adaptés suffisants ».

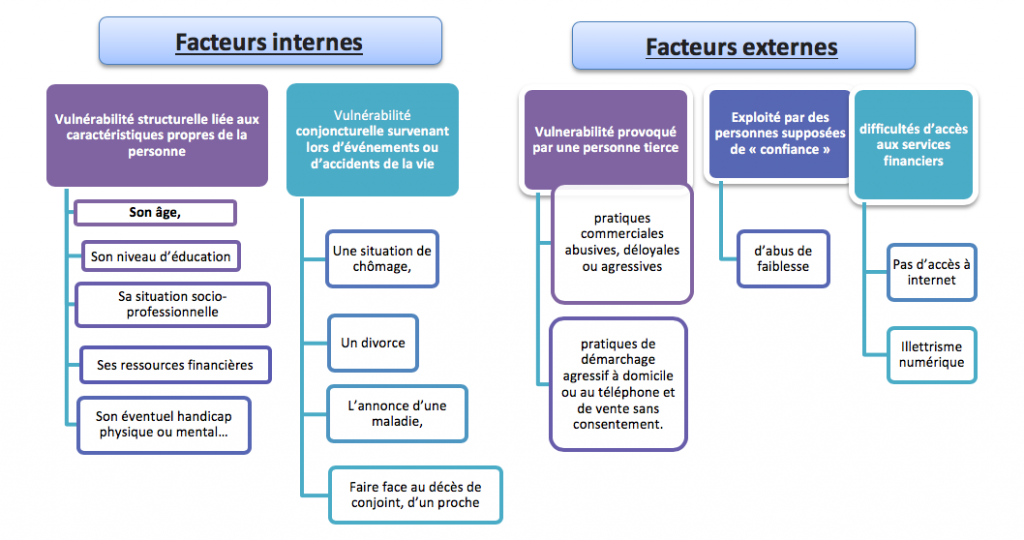

Pour le régulateur le facteur susceptible d’engendrer une vulnérabilité peut être interne ou externe.

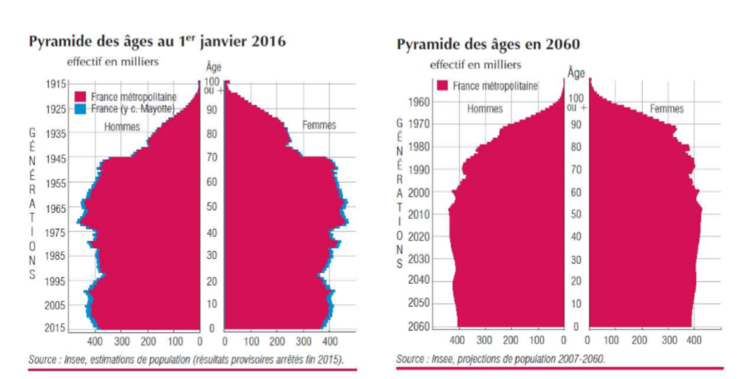

La clientèle vulnérable « vieillissante »

Pourquoi protéger la clientèle vieillissante ?

Les plus âgés ont un patrimoine financier et immobilier plus élevé que l’ensemble de la population française.

Face au potentiel de cette « silver économie » les banques sont mal préparées pour répondre aux attentes et besoins de cette clientèle par une approche davantage « produits »

À quel âge est-on vieux?

- Philosophiquement nous pourrions dire que c’est une question de point de vue.

Lorsqu’on interroge les « jeunes Millennials »*, la vieillesse intervient à partir de 40 ans et à partir de 45 ans pour les « post-Millennials »**.

Les 50-60 ans quant à eux considèrent que l’on est vieux à partir de 70 ans.

Ainsi rejoignant la pensée de Victor Hugo : «Quarante ans, c’est la vieillesse de la jeunesse, mais cinquante ans, c’est la jeunesse de la vieillesse », plus nous avançons dans l’âge et plus non repoussons cet âge de la vieillesse.

- Pragmatiquement des normes et usages se sont installés dans notre société.

Les cabinets de recrutement considèrent les plus de 45 ans comme des séniors.

Alors que l’univers médical n’emploi ce terme à partir de 70 ans et le monde du sport professionnel peut désigner un athlète sénior dès l’âge de 25 ou 30 ans.

L’État et les établissements bancaires ont retenu l’âge de 62 ans marquant l’âge de la retraite et l’accès à certaines prestations d’aides sociales.

Quant à l’Institut national de la statistique et des études économiques il qualifie de seniors les personnes de 65 ans ou plus. (France, portrait social, édition 2016 – Insee Références – p158)

La zone grise

Le régulateur soulève à juste titre la notion de « zone grise ». Période transitoire ou les facultés cognitives s’érodent progressivement.

Si la personne n’a pas totalement basculé voir bénéficie déjà d’une mesure de protection, cette dernière est-elle encore en capacité de défendre ses intérêts et d’avoir un jugement éclairé ?

Pratiques commerciales et réglementation

Le devoir d’information et de conseil fait partie des fondements de la relation client.

Or lorsque le client est en situation de vulnérabilité, on ne peut que constater une asymétrie d’information entre ce dernier et son conseil.

Les obligations du professionnel ont été renforcées récemment par l’introduction en droit Français de deux Directives Européennes MIF2 et DDA.

- Ces deux directives reposent sur trois piliers que sont :

- Le renforcement du devoir de conseil :

Dorénavant, les clients doivent être correctement informés avant et après leur décision d’investissement.

Il est essentiel notamment de leur fournir les informations relatives au produit, à ses risques et aux coûts associés.

L’information délivrée se doit pour autant d’être lisible, pertinente et comprise par les clients, la clarté requiert donc aussi la simplicité.

Quelle(s) attitude(s) adopter envers le client « vulnérable »

- La prévention des conflits d’intérêts :

Les règles de prévention des conflits d’intérêts imposent, quant à elles, un meilleur encadrement des modalités de rémunération des personnels chargés de la vente des produits financiers, afin qu’ils agissent au mieux des intérêts des clients.

Quelle(s) attitude(s) adopter envers le client « vulnérable » ?

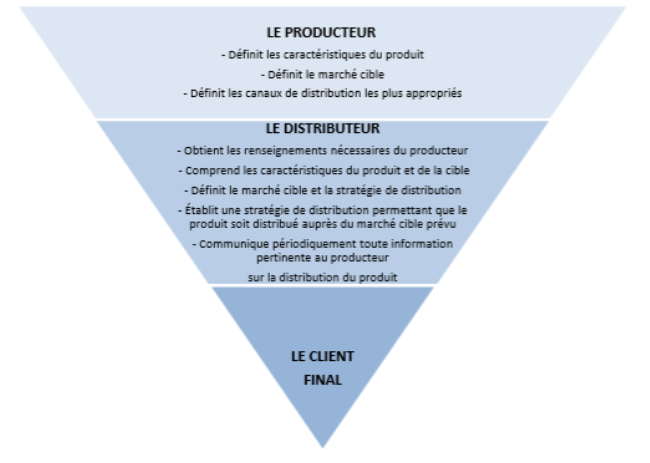

- La gouvernance et surveillance des produits commercialisés :

Enfin, les principes généraux de gouvernance et de surveillance des produits visent à prendre en compte les besoins et les caractéristiques de la clientèle-cible dès la conception des produits financiers puis lors de leur distribution, et ce quel que soit le canal de commercialisation choisi.

Gouvernance produit et population cible « vulnérable » ?

- Au-delà de ces dispositifs « classiques » de protection, les autorités prévoient également de :

- Mieux appréhender la notion très large de « personnes vulnérables », afin d’identifier les sous-groupes spécifiques et leurs besoins

- Identifier les pratiques existantes, les difficultés potentielles et les solutions opérationnelles possibles grâce à un dialogue continu avec le secteur financier

- Définir des axes de réflexion pour le marché autour des meilleures pratiques observées

- Sanctionner les pratiques en infraction

- Faire progresser l’éducation financière

* Génération Y nés entre 1993 et 1999

** Génération Z nés partir de l’an 2000

|

Yannick Perrier

Yannick Perrier