Il est probable que son contenu ne soit plus à jour.

Partager la publication "Retraites : quels sont les impacts de la crise sanitaire ?"

Tous les pays ne sont pas touchés dans les mêmes proportions. Ainsi, si on s’intéresse à l’évolution de la valeur ajoutée2 produite par les pays, les régions les plus touchées se situent en Europe (Espagne, Italie et France) avec une chute brutale de plus de 30 points. Cela est dû à une conjonction de facteurs : des mesures strictes de confinement, mais également une forte dépendance vis-à-vis du commerce mondial et du tourisme. Un pays comme les États-Unis se retrouve ainsi avec des chutes d’activité moins fortes (environ 22 points) « grâce » à des mesures de confinement moins restrictives et une économie globalement moins ouverte vers l’extérieur, mais avec les conséquences sanitaires que l’on connaît…

Conséquence directe de cette situation : une forte dégradation du marché du travail, absorbée en partie dans de nombreux pays par des mesures de type chômage partiel et/ou de nombreuses mesures de soutien à la trésorerie des entreprises (prêts garantis, reports voire exonérations de cotisations sociales). Les pays dans lesquels le poids des dépenses sociales est important, et financé majoritairement par des cotisations, ont ainsi vu leur dette publique augmenter de manière exponentielle.

La France est particulièrement exposée : le gouvernement anticipe une baisse du PIB de -10% sur l’exercice 2020, une contraction de la masse salariale de -7,9% et une diminution du salaire moyen de -5,7%. Les principaux organismes sociaux en paient un lourd tribut. Le déficit de la Sécurité sociale devrait atteindre 46,6 Mds€ en 2020. Partant d’une situation « proche » de l’équilibre en 2019, la dégradation serait de près de 50 Mds€ d’une année sur l’autre. Néanmoins la situation devrait s’améliorer dès 2021 avec un déficit revu à la baisse à 25,5 Mds€ (corrélée à un rebond du PIB de 8%), sous réserve d’une reprise économique et d’une moindre progression des dépenses…

Pour aller plus loin, vous pouvez consulter ici le dernier rapport de la Commission des comptes de la sécurité sociale (septembre 2020).

Focus sur les systèmes de retraite

Les systèmes de retraite subissent également l’impact économique de la crise. La crise actuelle se répercute sur tous les types de régimes de retraite, privés comme publics, obligatoires comme facultatifs, qu’ils fonctionnent par répartition (impliquant une solidarité intergénérationnelle, les cotisations versées par les actifs aujourd’hui servant directement à financer les pensions des retraités la même année) ou par capitalisation (mécanisme individuel, les actifs versent leurs cotisations dans un fonds, qui place les sommes et les lui restitue au moment de partir à la retraite).

Les systèmes de retraite par répartition

Le système de retraite français est nécessairement exposé aux chocs conjoncturels, démographique (probabilité accrue que des travailleurs quittent le marché du travail) ou économiques (contraction de l’emploi et la stagnation ou la diminution des salaires qui fait diminuer les ressources) comme c’est le cas aujourd’hui.

Les dernières projections disponibles, réalisées par le conseil d’orientation des retraites (COR)3, faisaient état d’un déficit du système de retraite français de -29,4 milliards d’euros en 2020 (contre -4,2 milliards d’euros en 2019) :

- Assez logiquement, l’essentiel du déficit est dû à une baisse de ressources : celles-ci diminueraient massivement de -25,7 Milliards d’euros en 2020 (contre -1,5 Milliards d’euros en 2019).

- Côté dépenses, le COR projette une légère baisse (-500 millions d’euros) dues essentiellement à une plus forte mortalité des personnes âgées consécutive à la Covid-19.

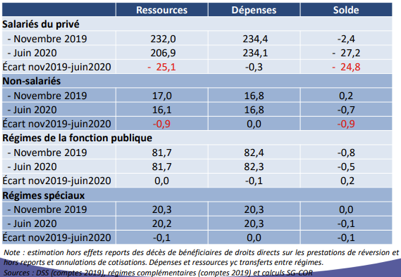

Tous les régimes de retraite français ne subissent pas les effets de la crise dans les mêmes proportions. Les régimes de la fonction publique et les régimes spéciaux (type SNCF, RATP) semblent bien épargnés, les cotisants ayant bénéficié d’un maintien de leur rémunération durant la période. Ce sont donc les régimes des salariés du secteur privé, et dans une moindre mesure celui des travailleurs indépendants, qui supportent la quasi-intégralité du déficit (voir tableau ci-dessous) dont l’essentiel résulte des mesures prises sur l’activité partielle et le versement des cotisations.

Dès lors, des mesures paramétriques devront nécessairement être prises afin de rééquilibrer les régimes déficitaires. Pour cela, plusieurs leviers peuvent être actionnés : le niveau des cotisations, le niveau des pensions, et l’âge de départ en retraite.

Quel que soit le levier utilisé, cela aura nécessairement des conséquence politiques importantes. C’est la raison pour laquelle le Gouvernement a préféré renoncer à toute mesure paramétrique sur le régime général dans le cadre du projet de loi de financement de la Sécurité sociale (PLFSS4) pour 2021, renvoyant ainsi le sujet du financement à une future concertation sociale. Côté Agirc-Arrco, même si ce régime géré paritairement peut compter sur un « bas de laine » conséquent pour « passer la crise » (65 milliards de réserves), le déficit constaté impose également de prendre des décisions difficiles.

Les régimes de retraite supplémentaires par capitalisation

Le poids de la retraite supplémentaire en France est très résiduel (13 milliards d’euros de cotisations collectés en 2018) par rapport à la retraite obligatoire (320 milliards d’euros). Néanmoins ces fonds de pension subissent tout autant les conséquences de la crise. Ils auront même plus de difficultés que les régimes par répartition à mobiliser des ressources supplémentaires compensatrices (notamment des aides publiques).

Les assureurs supportent « seuls » le risque pour couvrir leurs engagements, or ils doivent faire face à une conjonction de facteurs négatifs qui pèsent sur leur solvabilité (capacité à payer leurs dettes sur le court, moyen et long terme) :

Un environnement financier incertain

Les taux d’intérêt ont régulièrement baissé ces dernières années, le secteur financier ayant été successivement secoué par des crises conjoncturelles (crise de 2008, tensions internationales, BREXIT, etc.), et structurelles (baisse des taux d’activité, impact du poids de la dette des Etats, etc.).

Cela a un impact fort sur les assureurs, notamment ceux qui détiennent des engagements longs (c’est le cas des rentes viagères versées au titre de dispositifs de retraite par capitalisation). En effet, ils doivent provisionner des sommes importantes pour garantir des prestations, sommes qui font l’objet de placements financiers sur des produits de taux avec un objectif de plus-value. La baisse durable des taux entraîne une baisse du niveau de rendement des placements financiers de ces organismes qui impacte leur solvabilité.

Un impact global sur l’ensemble des activités « assurance de personne »

Les assureurs, que ce soient des sociétés d’assurance, des institutions de prévoyance ou des mutuelles, peuvent proposer également des contrats de santé et/ou de prévoyance complémentaire. Les contrats « frais de santé », qui proposent une prise en charge des frais médicaux en cas de maladie, accident, maternité, sont les moins impactés par l’environnement de taux bas puisqu’ils proposent des garanties dont le cycle de règlement est court (inférieur à un an). En revanche, les contrats dits de « prévoyance lourde » (arrêt de travail, invalidité, décès, couverture dépendance) sont dans une situation plus délicate.

Des régimes de retraite à prestations définies davantage exposés

Dans les régimes de retraite par capitalisation, il convient de différencier les régimes à prestations définies (appelés communément « retraites chapeaux ») des régimes à cotisations définies (par exemple, les régimes dits « article 83 »5 en référence au code des impôts).

- Les régimes à prestations définies sont plus exposés, les sommes épargnées étant moins directement liées aux actifs et aux revenus, puisque l’assureur « garantit » un niveau de prestation à son bénéficiaire (une « à obligation de résultat » en quelque sorte) ;

- Dans les régimes à cotisations déterminées, le niveau de cotisation dépend par définition de la valeur des actifs et évolue a priori dans les mêmes proportions.

En tout état de cause, cette crise nous conforte dans l’idée qu’il faut poursuivre les réformes financières, dans les régimes publics et privés de retraite. Certains ont déjà anticipé ces chocs conjoncturels : de nombreux pays ont introduit des mécanismes d’ajustement automatique des retraites liant les dépenses au titre des retraites à l’espérance de vie ou à la hausse des salaires par exemple. Le développement de l’épargne-retraite privée doit également se poursuivre, en tenant compte de certains impératifs : une réglementation plus favorable, une administration plus efficiente, mais également plus de transparence et d’informations aux bénéficiaires.

Références

- Global Economic Prospects – juin 2020

- Il s’agit d’un indicateur économique de la création de richesse d’une entreprise. La somme des valeurs ajoutées d’un pays donne le PIB.

- Rapport annuel du COR – juin 2020

- Le projet de loi de financement de la Sécurité sociale (PLFSS) vise à maîtriser les dépenses sociales et de santé. Il détermine les conditions nécessaires à l’équilibre financier de la Sécurité sociale.

- Devenu le plan épargne retraite entreprise obligatoire (PERE-O) avec la loi PACTE.