Il est probable que son contenu ne soit plus à jour.

Partager la publication "Formation professionnelle : quelles incidences comptables ?"

Les obligations de formation avant et après la réforme

Nous rappelons que la loi n° 2014-288 du 5 mars 2014 relative à la formation professionnelle, l’emploi et la démocratie sociale a réformé le financement de la formation professionnelle.

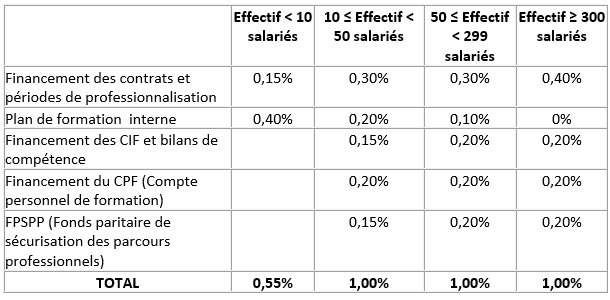

Depuis l’année civile 2015 (versement 2016), le taux de la participation de l’employeur au développement de la formation professionnelle continue dans les entreprises de 10 salariés et plus est de 1% (au lieu de 1,05% ou 1,6% selon l’effectif).

Pour les entreprises de moins de 10 salariés, le taux reste fixé à 0,55%. La répartition de cette participation entre :

- la professionnalisation,

- le compte personnel de formation (CFP, ex-DIF),

- le plan de formation

- le FPSPP (Fonds paritaire de sécurisation des parcours professionnels) varie en fonction de l’effectif de l’entreprise.

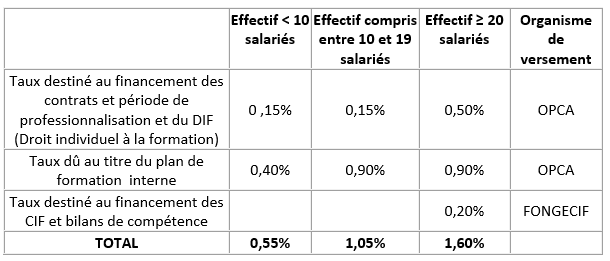

Taux de la participation des employeurs à la formation professionnelle continue jusqu’en 2014

Taux de la participation des employeurs à la formation professionnelle continue à compter des salaires versés en 2015 (collecte 2016)

La diminution du taux de participation de l’employeur à la formation professionnelle continue pour les entreprises de 10 salariés et plus s’observe surtout au niveau du taux minimal dû au titre du plan de formation (de 0,9% à 0,2 ou 0,1 voire 0% pour les entreprises de 300 salariés et plus).

Cette nouvelle répartition et ces nouveaux taux s’appliquent depuis la participation de 2015, collectée en 2016.

Par exception, pour les entreprises de 10 salariés et plus, le taux de 1% peut être abaissé à 0,8% si un accord d’entreprise d’une durée de 3 ans prévoit que l’employeur consacre une quote-part fixée au minimum à 0,20 %, au financement du CPF de ses salariés.

En plus de cette participation (0,55% ou 1%), les entreprises ayant embauché au moins 1 salarié en CDD doivent verser une contribution CIF-CDD égale à 1% de la masse salariale versée aux CDD en 2015

A compter des salaires versés en 2015, l’intégralité de la participation doit être versée aux OPCA (Organismes Paritaires Collecteurs Agréés) avant le 1er mars N+1 (avant le 1er mars 2016 pour la participation relative à l’année 2015).

Ainsi, à compter du 1er janvier 2016, le financement du CIF et CIF-CDD est également à verser aux OPCA et non plus aux OPACIF.

Mais la principale conséquence de cette réforme réside dans la prise en charge du plan de formation. Avant 2015, les entreprises de plus de 10 salariés pouvaient imputer sur la partie « plan de formation interne » les dépenses réelles de formation engagées auprès des salariés au cours de l’exercice. Ces sommes pouvaient venir en déduction du 0,9% ce qui diminuait d’autant les sommes à verser aux OPCA. Depuis 2015 (collecte 2016), il n’est plus possible de réduire une partie de cette contribution en finançant directement des actions de formation au profit des salariés.

Les différentes charges liées à la formation

Quelques rappels comptables

Avant d’évoquer le traitement comptable des frais de formation et de la participation à verser à l’OPCA, il est utile de rappeler la classification comptable des charges d’exploitation prévues par le plan comptable général (PCG) :

- comptes 60 – Achats : comprend l’ensemble des achats « physiques ou corporels » réalisés par l’entreprise (matières premières, marchandises, énergies, petit équipement etc.)

- comptes 61 et 62 – Services extérieurs et autres services extérieurs : comptes comprenant les prestations de services achetées par l’entreprise (intérim, honoraires, loyers, assurances etc.)

- comptes 63 – Impôts, taxes et versements assimilés

- comptes 64 – Charges de personnel

- comptes 65 – Autres charges de gestion courante (redevances pour concessions, pertes sur créances irrécouvrables etc.)

- comptes 681 – Dotations aux amortissements d’exploitation (usure des immobilisations).

Versement de la participation

Du point de vue de l’obligation légale, le versement à réaliser à l’OPCA avant le 1er mars, est traité comme un impôt et taxe (comptes 63) et non comme une charge de personnel (comptes 64).

La participation versée est enregistrée dans le compte 6333 – « Participation des employeurs à la formation professionnelle continue ».

Nous rappelons qu’en cas d’insuffisance de versement aux OPCA avant le 1er mars, le double de cette insuffisance doit être versé avant le 30 avril N+1 à l’administration fiscale accompagnée du bordereau 2485. Ce versement doit alors être constaté dans le compte 6313 – « Participation des employeurs à la formation professionnelle continue ».

Les frais de formation exposés au cours de l’exercice

Les frais engagés par l’entreprise et directement exposés pour la formation professionnelle de leurs salariés doivent être enregistrés selon leur nature.

En cas de formation à l’extérieur, dispensée par un organisme de formation, on rencontrera les postes suivants :

- compte 6228 « Rémunérations d’intermédiaires et honoraires » pour les prestations facturées par les organismes de formation,

- compte 6251 « Voyages et déplacements » pour les frais de déplacement (hôtel, restaurant, péage, indemnités kilométriques etc.),

- comptes 641 « Rémunérations du personnel » et 645 « Charges de Sécurité sociale et de prévoyance » pour les rémunérations et les cotisations sociales des salariés pour la période « improductive » où ils participent à la formation,

Si la formation est organisée en interne (par exemple, par le service de formation interne de l’entreprise), on retrouvera également les postes suivants :

- compte 681 « Dotations aux amortissements d’exploitation » : pour constater l’usure des immobilisations dédiées à la formation (matériel informatique, construction, mobilier etc.)

- comptes 613 « Locations » en cas de locations des biens nécessaires à la formation (loyer du bâtiment, locations de matériel dédié à la formation)

- comptes 6152 et 6155 « Entretien et réparation sur biens immobiliers et mobiliers » pour les dépenses d’entretien du mobilier et des locaux affectés à la formation

- comptes 641 « Rémunérations du personnel » et 645 « Charges de Sécurité sociale et de prévoyance » pour les rémunérations et les cotisations sociales des salariés pour la période où ils participent à la formation, mais également ces mêmes charges pour le personnel « enseignant »

- compte 6183 « Documentation technique » pour les abonnements à des publications spécialisées.

Les écritures d’inventaire

Pour l’obligation envers les OPCA

A la clôture de l’exercice, le plus souvent au 31 décembre, de nombreuses écritures sont à enregistrer pour respecter le principe d’indépendance des exercices. Selon ce principe, les charges doivent être rattachées à l’exercice concerné.

Or la participation à la formation continue étant versée début N+1 (avant le 1er mars) mais relative aux salaires versés lors de l’exercice N, la charge (compte 6333) relative à l’exercice N doit être constatée à la clôture de l’exercice N.

La contrepartie de cette charge est un passif. En dehors des capitaux propres, il existe 3 types de passifs :

- les dettes : obligation certaine, échéance et montant précis,

- les charges à payer : obligation certaine, échéance et montant à incertitude faible

- les provisions : obligation certaine ou probable, échéance et montant non précis et nécessitant une estimation.

Dans le cadre de la participation de l’employeur à la formation, une charge à payer est à constater au crédit du compte 4386 « Organismes sociaux – Charges à payer ». La classe 4 désigne « les tiers », la racine 43 désigne les passifs dus aux organismes sociaux.

La plupart du temps, cet enregistrement comptable est constaté tous les mois dans le but de pouvoir sortir une situation comptable mensuelle ou trimestrielle. Souvent cet enregistrement est automatiquement généré par le logiciel de paye, tous les mois, comme pour les écritures de paye.

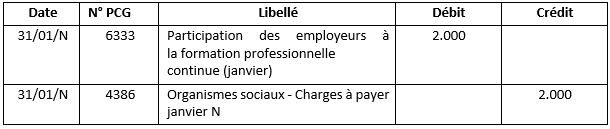

Exemple : les salaires bruts du mois de janvier s’élèvent à 200.000 €. L’entreprise compte 100 salariés. Elle n’est pas couverte par un accord de branche triennal relatif au CPF.

La charge liée à la participation est alors évaluée de la manière suivante : 200.000 x 1% = 2.000 €. On constate lors de la clôture mensuelle, l’écriture suivante :

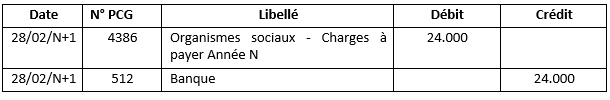

Si la masse salariale reste constante durant toute l’année N (200.000 € x 12 mois = 2,4 millions), la participation à la formation due au titre de l’année N s’élèvera à 24.000 € (soit 2,4 millions x 1% ou 2.000 x 12 mois). La même écriture que celle du 31 janvier sera évidemment générée automatiquement à la fin des 11 autres mois de l’année N.

L’important (en tout cas pour les comptables, experts-comptables et commissaires aux comptes) sera de vérifier qu’à la clôture de l’exercice (le 31 décembre, dans l’exemple), le montant constaté dans le compte 6333 est bien égal au montant de la masse salariale de l’année multiplié par le taux de la participation en vigueur (soit ici 2,4 millions x 1% = 24.000 €).

A la fin de la clôture des comptes de l’année N, les produits (comptes 7, essentiellement le chiffre d’affaires) et les charges sont soldés afin de déterminer par différence le montant du résultat de l’exercice (un bénéfice de préférence). Les comptes de bilan (le compte 4386 notamment) subsistent en revanche les années suivantes.

Ainsi le compte 6333 redémarre à 0 début N+1, et le compte 4386 sera soldé pour la partie relative à l’exercice N au moment du règlement à l’OPCA avant le 1er mars N+1. Les mouvements de trésorerie sont constatés par l’intermédiaire du compte 512 « Banque ».

Dans notre exemple, on passera l’écriture suivante (par hypothèse, règlement à l’OPCA le 28/02/N+1) :

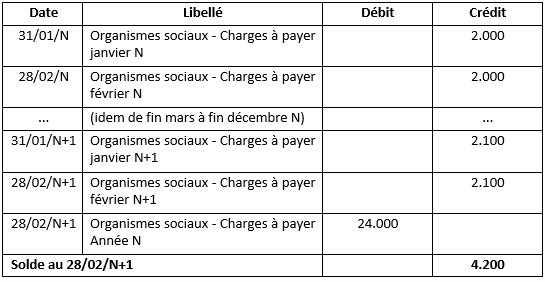

Dans le grand livre, on constatera après cette écriture que le compte 4386 est soldé pour la partie N, il ne restera donc dans ce compte que la charge à payer relative aux salaires de N+1 soit 4.200 € (2.100 € de charge à payer par hypothèse pour janvier et février N+1) :

Extrait grand livre compte 4386

Pour le Compte Personnel de Formation (CPF)

Le CPF remplace le DIF depuis le 1er janvier 2015. Il a pour objet de permettre à tout salarié de se constituer un capital de temps de formation. Contrairement au DIF, il est rattaché à la personne et non pas au contrat de travail et suit le salarié tout au long de sa carrière professionnelle.

En principe, tout comme pour le DIF, aucun passif n’est à enregistrer à la clôture de l’exercice contrairement à la participation de l’employeur due à l’OPCA, même si les salariés sont susceptibles de demander le bénéfice d’une formation au titre des heures de CPF cumulées au cours de l’année ou des années passées (gain de 24 heures de CPF par an dans la limite de 150 heures).

En effet, Selon l’article 212-1 du plan comptable général, 4 conditions doivent être réunies pour qu’un passif soit constaté en comptabilité :

- L’obligation doit exister vis-à-vis du tiers

- L’obligation doit exister à la date de clôture.

- L’obligation doit entraîner une sortie de ressources certaine ou probable.

- L’entreprise n’attend aucune contrepartie équivalente.

Dans le cas du CPF, l’obligation de formation existe bien vis-à-vis du salarié à la date de la clôture, de manière probable (si le salarié reste dans l’entreprise) mais cette obligation n’est pas sans contrepartie pour l’entreprise. Les « bienfaits » de cette formation et les nouvelles compétences acquises profiteront à l’entreprise.

Aucune charge à payer ni provision n’est donc à constater sauf lorsque le salarié démissionne ou est licencié et demande à utiliser son CPF pendant la période de préavis. Dans ce dernier cas, si la demande intervient en N mais que la formation a lieu en N+1, à la clôture de l’exercice N, une charge à payer devra être constatée :

- pour le montant résiduel non pris en charge par l’OPCA, en l’absence d’accord d’entreprise triennal

- pour le coût total de la formation en cas d’accord d’entreprise triennal.

Les remboursements de frais de formation

Les frais de formation remboursés par les OPCA ou autres organismes collecteurs sont enregistrés en comptabilité de façon différente selon la nature du remboursement.

Selon la législation comptable,

- s’il s’agit d’une prise en charge financière calculée sur une base forfaitaire indépendante des sommes dépensées par l’entreprise : enregistrement dans le compte 791 – Transferts de charges d’exploitation (exemple d’application : les aides au tutorat et à la formation dans le cadre des contrats de professionnalisation),

- s’il s’agit d’une prise en charge totale ou partielle des frais réellement engagés, ce sont les comptes de charges utilisés (au débit) lors de l’enregistrement des frais qui seront à nouveau utilisés pour le remboursement (au crédit).

Néanmoins, dans ce dernier cas, l’utilisation du compte 791 – Transferts de charges d’exploitation est cependant recommandée lorsque la prise en charge concerne plusieurs comptes de charges. Or, s’agissant des frais de formation remboursés par l’OPCA, la prise en charge concerne évidemment le coût de la formation (enregistrés en 6228 – Rémunération d’intermédiaires et honoraires), mais également les frais de déplacements (enregistré en 625) ainsi que le salaire et les cotisations sociales du stagiaire (enregistré dans les comptes 64 – charges de personnel). Dans ces cas, on utilise alors le fameux compte 791.

Le compte 791 – Transfert de charges, est un compte de produit, comme le chiffre d’affaires, mais où sont également constatés d’autres types de frais très hétérogènes, comme certaines indemnités versées par les sociétés d’assurance, les avantages en nature etc. En outre, pour le calcul des marges (valeur ajoutée, EBE, EBITDA etc.), des retraitements de ce compte sont souvent nécessaires.

Synthèse

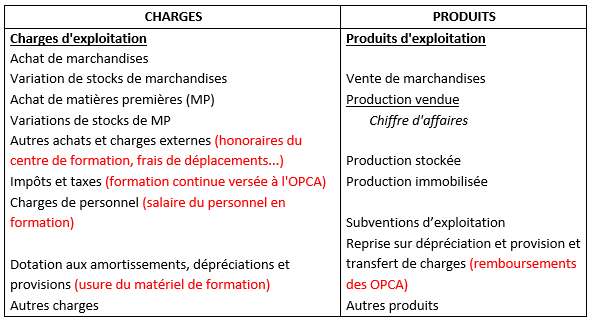

Les charges relatives aux frais de formation (ainsi que les produits) peuvent se retrouver dans différents postes du compte de résultat (en rouge) :

Au final, le coût obligatoire de la formation est inscrit en impôts et taxes (les 1% ou 0,55%). Les frais de formation engagés par l’entreprise se retrouvent dans les différents comptes de charge par nature. Et les remboursements opérés par les OPCA sont inscrits en produits, en transfert de charges.

Le coût net global de la formation est ainsi obtenu par l’opération suivante :

Coût net de la formation = Formation professionnelle continue (versement OPCA) + frais directs et indirects de formation (autres postes en rouge) – remboursements des OPCA (transfert de charges)

Ce coût net est régulièrement rapporté au niveau de la masse salariale (coût net de la formation / masse salariale) pour obtenir un pourcentage. Ce taux est souvent mis en avant pour juger de la prise en compte par l’entreprise de l’évolution de carrière des salariés.

Hello,

C’est ce genre de article que j’aime bien

Merci !