Il est probable que son contenu ne soit plus à jour.

L’administration fiscale a divulgué ces derniers jours la toute dernière version de la déclaration de TVA CA3 dans le millésime 2022. Par rapport aux années précédentes, de nouvelles cases apparaissent du fait de la réforme de la TVA sur les importations. La codification est en outre entièrement revue.

Une réforme principalement liée à celle de la TVA sur les importations

Même si la réforme s’avère être plus globale, les nouvelles cases de la déclaration de TVA CA3 sont principalement liées au transfert de compétences en matière de recouvrement de TVA sur les importations de la DGDDI (direction générale des douanes et des droits indirects) vers la DGFiP (direction générale des finances publiques).

Jusqu’au 31 décembre 2021, les importateurs avaient le choix entre :

- Reverser la TVA française sur leurs importations aux douanes françaises lors du dédouanement, généralement par l’intermédiaire des douanes.

- Autoliquider la TVA sur les importations, directement sur la déclaration de TVA, à condition de détenir une autorisation d’autoliquidation. Cette dernière était délivrée sous conditions. Le professionnel devait notamment justifier réaliser au moins 4 importations par an.

Afin de faciliter le transfert de compétence sur la TVA sur les importations vers les douanes, l’article 181 de la loi de finances pour 2020 a généralisé le mécanisme d’autoliquidation de la TVA à tous les importateurs à compter du 1er janvier 2022.

Préremplissage de l’autoliquidation de la TVA sur les importations

Depuis le début de l’année, toutes les autoliquidations sont automatiquement autoliquidées sans condition. Même les professionnels relevant de la franchise en base de la TVA et du régime simplifié de TVA doivent désormais déposer des déclarations de TVA CA3 s’ils ont réalisé des importations imposables. Ainsi, une petite entreprise déposant des déclarations CA12 et réalisant pour la première fois des importations relèvera automatiquement du régime réel normal et devra déposer des CA3 soit mensuellement soit trimestriellement (si la somme de la TVA exigible au cours de l’exercice précédent est inférieure à 4.000 €).

En outre, grande nouveauté à compter de 2022, les cases relatives aux importations de la CA3 seront automatiquement préremplies à partir des données transmises par les douanes à l’administration fiscale. Les professionnels devront néanmoins procéder à des vérifications.

Dans sa documentation, l’administration fiscale précise que les éléments préremplis seront disponibles à compter du 14 du mois suivant, ce qui rendrait impossible le dépôt d’une déclaration avant cette date. À l’inverse, tous les importateurs auront désormais jusqu’au 24 du mois suivant pour déposer leur déclaration. Certaines entreprises pouvaient avoir par le passé des échéances de dépôt de la CA3 plus avancées dans le mois.

Exemple : CA3 préremplie avec une importation

Une entreprise n’a réalisé au cours du mois de janvier 2022 qu’une seule importation pour un montant de 100.000 € HT. Elle est imposable au taux normal.

Les cases de la CA3 seront ainsi présentées de la manière suivante :

Les importations sont désormais automatiquement préremplies pour leur valeur HT sur la ligne A4 – Importations, anciennement codifiée ligne 2B. De nouvelles lignes apparaissent désormais dans la partie dédiée à la TVA collectée. Les importations sont listées par taux de TVA applicable (20%, 10%, etc.) pour les lignes I1 à I6. Elles sont également préremplies.

Opérations réalisées : la nouvelle codification

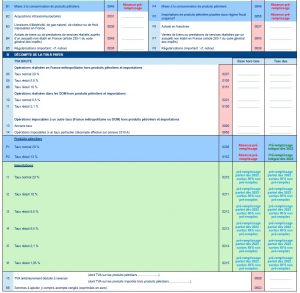

Comme mentionné dans l’exemple ci-dessus, la partie du haut de la CA3 fait l’objet d’une toute nouvelle codification alphanumérique. De nouvelles cases apparaissent liées aux importations, au régime suspensif ou à la mise à disposition de produits pétroliers dont certaines sont préremplies.

L’administration fiscale met à disposition une maquette de la CA3 de 2022 ainsi qu’une notice

On peut considérer que la déclaration de TVA est désormais organisée autour de 3 parties :

- Les importations et les sorties de régime fiscal suspensif (RSF) qui apparaissent en vert dans l’image ci-dessus, avec essentiellement de nouvelles rubriques (A5, E4, E5 et E6)

- La mise à la consommation de produits pétroliers (rubriques B1, F4 et F5) qui apparaissent en bleu dans l’image ci-dessus

- Les autres opérations : ventes en France, opérations intracommunautaires, exportations, etc.

Ce découpage se retrouve également pour la TVA collectée qui comprend désormais 3 parties :

- Les opérations « classiques » : ligne 8 à 14 pour les opérations hors produits pétroliers et importations selon le taux de TVA

- Les produits pétroliers : lignes P1 à 20% et P2 à 13%

- Les importations : lignes I1 à I6 selon le taux de TVA applicable

Désormais la déclaration de TVA, pour la partie chiffrée tient sur 2 pages au lieu d’une. Néanmoins, pour la plupart des professionnels, la réforme sera sans conséquence pour eux. Les rubriques utilisées seront les mêmes qu’en 2021 mais avec une codification différente. Seuls les professionnels ayant des importations, des opérations sous régime fiscal suspensif ou vendant des produits pétroliers seront ainsi réellement concernés par cette réforme.

Votre formation sur ce thème

TVA DES ÉCHANGES INTERNATIONAUX

2 jours – En présentiel ou à distance

Le détail des lignes des opérations réalisées

3 nouvelles rubriques (A5, E5 et E6) sont relatives aux régimes fiscaux suspensifs (RFS). Ces régimes prévus à l’article 277A du CGI permettent aux professionnels de réaliser certaines opérations à l’importation ou à l’exportation en suspension de TVA c’est-à-dire que le paiement de la TVA est suspendu pendant la réalisation des opérations éligibles aux RFS tels le stockage, le perfectionnement, les réparations ou transformations.

Le tableau ci-dessous compare la codification de la nouvelle version 2022 par rapport à l’ancienne et apporte des précisions sur le contenu de chaque rubrique.

|

Montant des opérations réalisées – Opérations taxées |

Nouvelle codification CA3 – 2022 |

Ancienne codification CA3 jusqu’en 2021 |

Contenu – Précision |

|

Ventes, prestations de services |

A1 |

01 |

Chiffre d’affaires réalisé en France |

|

Autres opérations imposables |

A2 |

02 |

Cessions d’immobilisations notamment |

|

Achats de prestations de services intracommunautaires (article 283-2 du CGI |

A3 |

2A |

Opérations donnant lieu à autoliquidation de la TVA |

|

Importations |

A4 |

2B |

Importations soumises à autoliquidation de la TVA |

|

Sorties de régime fiscal suspensif autre que les produits pétroliers |

A5 |

Rubrique inexistante |

Régime suspensif pour lequel de la TVA reste due |

|

Mises à la consommation de produits pétroliers |

B1 |

2D |

Importations de produits pétroliers mis ensuite à la consommation (revente) |

|

Acquisitions intracommunautaires |

B2 |

03 |

Achat de biens en provenance de l’Union européenne (autoliquidation) |

|

Livraisons d’électricité, de gaz naturel, de chaleur de froid imposables en France |

B3 |

3A |

Vente d’énergie en France, soumise à TVA |

|

Achats de biens ou de prestations de services réalisés auprès d’un assujetti non établi en France (article 283-1 du CGI) |

B4 |

3B |

Achat de prestations de services à une entreprise située hors de l’UE notamment (autoliquidation) |

|

Régularisations |

B5 |

3C |

Réductions et factures d’avoir soumises à TVA, consenties aux clients et qui ont affecté le chiffre d’affaires |

|

Montant des opérations réalisées – Opérations non taxées |

Nouvelle codification CA3 – 2022 |

Ancienne codification CA3 – 2021 |

Contenu – Précision |

|

Exportations hors UE |

E1 |

04 |

Ventes de biens hors Union européenne |

|

Autres opérations non imposables |

E2 |

05 |

Ventes de prestations de services en UE ou hors UE notamment, vente en franchise |

|

Ventes à distance taxables dans un autre État membre au profit des personnes non assujetties – Ventes B to C |

E3 |

5A |

Vente de biens à des particuliers situés dans l’Union européenne et excédant le seuil de vente à distance (10.000 €) |

|

Importations (autres que les produits pétroliers) |

E4 |

Rubrique inexistante |

Importation exonérée de TVA compte tenu de la nature du bien, réimportation d’un bien, etc.) Case préremplie à compter de 2023 |

|

Sorties de régime fiscal suspensif (autre que les produits pétroliers) |

E5 |

Rubrique inexistante |

Sortie de régime fiscal suspensif si le montant de la TVA dû est nul (sortie d’un RSF suivi d’une exportation ou d’une livraison intra-communautaire notamment) |

|

Importations placées sous régime fiscal suspensif (autres que les produits pétroliers) |

E6 |

Rubrique inexistante |

Importations de biens placés sous un régime suspensif. Case préremplie à compter de 2023 |

|

Acquisitions intracommunautaires |

F1 |

Rubrique inexistante |

Acquisitions intracommunautaires exonérées de TVA (bien exonéré ou bien placé sous un régime fiscal suspensif) |

|

Livraisons intracommunautaires à destination d’une personne assujettie – Ventes B to B |

F2 |

06 |

Ventes de biens à un client professionnel de l’Union européenne |

|

Livraisons d’électricité, de gaz naturel, de chaleur de froid non imposables en France |

F3 |

6A |

Vente d’énergie à un client situé hors de France |

|

Mises à la consommation de produits pétroliers |

F4 |

6B |

Sortie de produits pétroliers du régime suspensif non-taxable par des entreprises vendant ces produits pétroliers |

|

Importations de produits pétroliers placées sous régime fiscal suspensif |

F5 |

Rubrique inexistante |

Importations de produits pétroliers, exonérés de TVA car placés sous un RFS |

|

Achats en franchise |

F6 |

07 |

Achat de biens en France destinés à la revente à l’étranger et bénéficiant d’une exonération de TVA prévue à l’article 275 du CGI (attestation de contingent d’achat en franchise) |

|

Ventes de biens prestations de services réalisées par un assujetti non établi en France (article 283-1 du CGI) |

F7 |

7A |

Cas notamment de la revente d’un bien acquis en France et revendu en France par une entreprise non-établie en France |

|

Régularisations |

F8 |

7B |

Réductions et factures d’avoir, exonérées de TVA, consenties aux clients et qui ont affecté le chiffre d’affaires |

Bonjour,

Pour un achat de PS hors UE, le montant hors taxe est a reporté sur la ligne A3 ou B4 de la déclaration CA3 ?

Depuis le 1er janvier 2023, les achats de PS hors UE sont à reporter ligne A3 et non plus sur la ligne B4 (solution à retenir seulement pour 2022).